一张罚单,给“硅业之王”蒙上了一层厚重的阴影。

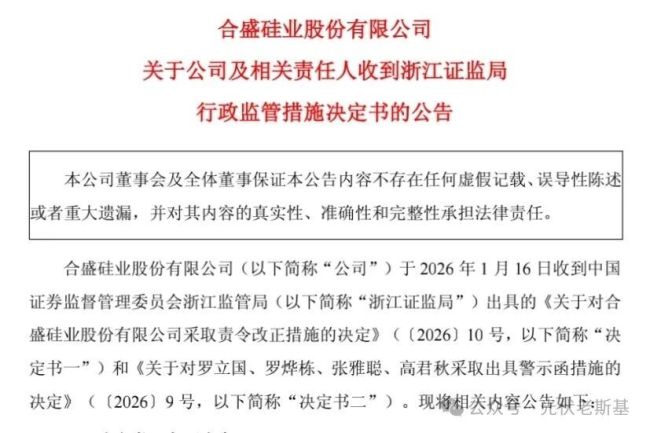

1月16日,合盛硅业披露公告显示,公司因两项信披违规事项收到浙江证监局责令改正决定书,董事长罗立国、总经理罗烨栋等四名核心责任人同步被出具警示函。

来源:合盛硅业公告

违规核心直指2022-2024年期间,公司未合规披露关联交易,且对总投资达110亿元的战略合作框架协议隐匿不报,该笔投资彼时占公司经审计净资产比例高达45.88%,已触及重大信披红线。

这张监管罚单,精准地照射出这家硅基材料龙头在行业“反内卷”的曙光与自身积弊之间挣扎的真实图景。

治理失效的必然

此次信披违规看似是过往旧事,实则是公司长期治理体系存在深层缺陷的必然暴露。

违规的核心症结在于重大事项决策及信息披露的隐秘化操作。

根据公司2025年第三季度报告披露,前三大股东宁波合盛集团有限公司(持股41.16%)、罗燚(持股16.28%)、罗烨栋(持股15.18%)为一致行动人,由罗立国实际控制,叠加罗立国直接持股,四方合计控制公司73.52%的股份,形成绝对控股格局。

来源:风鸟

这种“一股独大”的股权结构直接导致内部制衡机制形同虚设,公司重大事项决策极易绕开规范的董事会、股东大会审议程序,决策权高度集中于实控人及少数核心人员手中。

这种治理模式,恰恰成了公司近几年盲目扩张的幕后推手。

2021年以来公司官宣扩张项目累计投资额超805亿元,核心资产规模呈爆发式增长,截至2025年三季度末固定资产达312.85亿元,在建工程达357.37亿元,两项核心资产指标合计较2020年末实现跨越式增长。

治理漏洞更让本就紧张的资金状况雪上加霜。

截至2025年9月末,公司总负债攀升至541.79亿元,资产负债率达62.89%,期末货币资金仅11.42亿元,远不足以覆盖高额流动负债,短期偿债能力岌岌可危。

与此同时,股东层面的风险也在显现。

2025年三季度末,持股2.29%的股东富达实业启动清仓减持,该股东2025年三季报仍位列公司前十大股东,后续完成2707.05万股全部减持,合计套现14.49亿元后彻底退出股东行列。

违规事件对市场信心的冲击立竿见影,2026年1月16日公司股价收于53.46元,单周跌幅达2.8%,叠加富达实业的清仓减持,进一步释放明确风险信号。

主业复苏的脆弱

抛开内部治理问题,合盛硅业正处于硅基材料行业前所未有的下行周期。

在此背景下,公司业绩遭遇明显冲击。

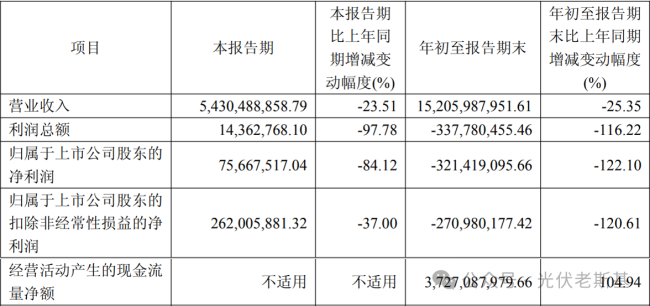

2025年前三季度,合盛硅业实现营业收入152.06亿元,同比大幅下降25.35%;归母净利润为-3.21亿元,同比大幅下滑122.10%,当期经营陷入亏损状态。

来源:合盛硅业2025年第三季度报告

不过,业绩端并非全无转机。

2025年第三季度公司业绩成功环比扭亏,当期实现归属于上市公司股东的净利润7566.75万元。

但值得注意的是,这一转机并非内生增长突破所致。

据其财报披露,业绩改善核心系主要产品量价齐升,叠加光伏行业反内卷政策落地带动工业硅下游需求回暖。

面对行业下行与主业盈利的双重压力,合盛硅业将未来押注于第三代半导体材料碳化硅(SiC)这一新兴赛道。

据公开信息显示,其6英寸导电型碳化硅衬底已全面量产,8英寸产品进入小批量生产阶段,12英寸衬底研发稳步推进。

尽管公司宣称旗下碳化硅产品良率已达到行业领先水平,但从行业规律来看,碳化硅业务从技术落地到发展成熟、并持续贡献显著利润,需要经历极长周期,期间还需完成产能爬坡、客户认证、市场开拓三大核心环节。

雪上加霜的是,公司当下还背负着500亿以上总负债,叠加巨额财务费用承压,传统主业盈利稳定性仍待验证,短期经营压力十分突出。

而现阶段碳化硅业务体量尚小,短期内根本无法对冲传统重资产带来的业绩压力与债务负担,这个被寄予厚望的未来增长极,在化解公司当前生存危机上,实则杯水车薪。

行业寒冬未过,债务与盈利压力仍在,昔日“硅王”的自救之路,道阻且长!

(责任编辑:zx0600)