钱程“豪赌”多元化,科沃斯去年业绩回暖,但越来越不赚钱

05-06 IDOPRESS

《中国家族企业传承研究报告》显示,超四成“企二代”明确表达接班意愿,展现出对家族企业延续发展的主动担当。中国研究数据服务平台(CNRDS)提供的精准数据进一步佐证:截至2022年,已有至少280家上市家族企业完成权杖交接,其中八成新任掌门人为创始人之子,凸显家族企业代际传承中“子承父业”的主流模式。

然而,对于“企二代”而言,接棒掌舵绝非易事。在瞬息万变的商业环境中,他们既要在白热化的市场竞争中开拓创新、引领企业突破发展瓶颈,又需应对来自父辈管理层的经验传承与监督指导,同时还要直面资本市场与消费者的双重考验。

科沃斯的钱程,正是众多在传承与变革间寻求平衡的“企二代”典型缩影。与众多90后“企二代”的成长轨迹相似,钱程凭借海外留学经历拓宽国际视野,归国后便扎根企业基层,从一线实践中积累管理经验。经过多岗位历练,他开始执掌国际事业部,并以出色的业务表现证明自身实力。自2021年10月起,钱程升任公司副董事长,同时担纲服务机器人首席执行官,全面统筹科沃斯服务机器人业务的战略规划与日常经营,在推动企业智能化转型与国际化布局中扮演核心角色。

履新后的钱程,为科沃斯擘画了“全球化布局、多品类拓展、高科技驱动”的全新战略蓝图。然而,变革之路从来都布满荆棘——在2021年市值攀上1500亿元的巅峰后,科沃斯旋即陷入战略转型的阵痛期。这场持续两年的“蜕变之痛”,不仅考验着企业的应变能力,更折射出新兴战略落地过程中的重重挑战。(详见:企二代掌舵5年市值蒸发1200亿,科沃斯要果断换帅)

2024年堪称钱程执掌科沃斯的关键转折点。在连续两年净利润同比下滑的严峻挑战下,科沃斯终于实现业绩反转,重回增长轨道,且这一良好势头延续至2025年第一季度,无疑为企业发展注入了一剂“强心针”。然而颇具戏剧性的是,尽管业绩回暖显著,公司股价却未如预期般上扬,市场反应与业绩表现之间的背离,折射出资本市场对科沃斯未来发展仍持审慎态度。

4月30日,科沃斯(603486.sh)收盘价51.50元,较前日上涨3.21%。将K线拉长,2024年至今最高位为2025年3月的68.39元,较之2021年250.41元的历史最高价相去甚远,资本市场似乎不再看好曾经的“扫地茅”。

业绩小幅回升,盈利能力难回巅峰

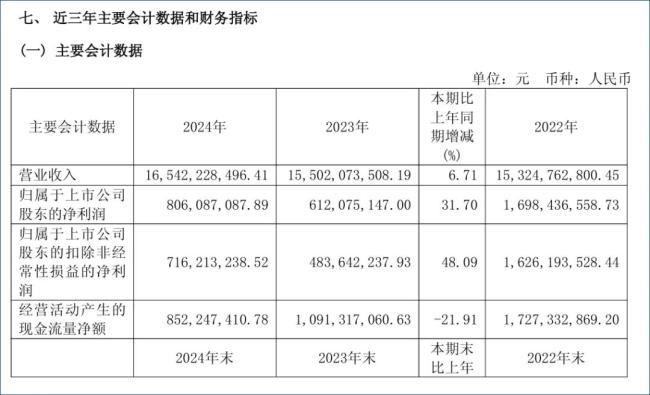

2024年,科沃斯交出一份喜忧参半的业绩答卷:全年实现总营收165.42亿元,同比增长6.71%;归母净利润达8.06亿元,较上年大幅提升31.07%,彰显出强劲的盈利能力。然而,作为衡量企业内生“造血”能力的关键指标,经营活动产生的现金流净额却同比下滑21.91%。深入分析发现,这一数据波动主要源于第三季度现金流净额录得-1.43亿元的负值,对全年表现形成显著拖累,折射出企业在资金周转效率与经营质量上仍存在待解难题。

图:科沃斯2024年财报

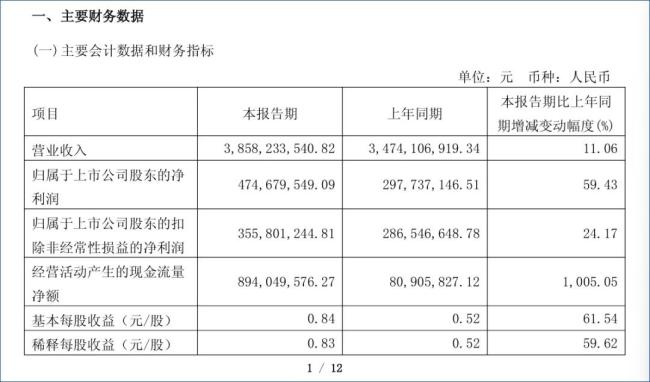

2025年第一季度,科沃斯继续保持增长势头,总营收38.58亿元,同比增长11.06%;归母净利润4.75亿元,同比增长59.43%。经营活动产生的现金流净额同比增长1005.05%,主要系本期销售商品收到的现金流入增加所致。

图:科沃斯2025年第一季度财报

然而,通过与同行业企业进行横向对比,科沃斯销售净利率偏低的问题便显露无遗。这一关键财务指标的差距,直观反映出其在产品定价策略、成本管控效能以及费用管理精细化程度等方面,与同行企业仍存在明显差距。2024年,科沃斯销售净利率仅为4.87%,虽较2023年有小幅回升,但对比2021年15.39%的高位缩水幅度达68.3%。反观其竞争品牌石头科技,2024年在实现净利润19.77亿元的情况下,销售净利率高达16.55%。

IDC最新报告显示,2024年全球扫地机器人出货2060.3万台,同比增长11.2%。其中,石头科技以16%市场份额登顶,出货量首次超过了iRobot(13.7%)。科沃斯则以13.5%的市场份额位居第三,小米、追觅分列四五位。

科沃斯在扫地机器人市场的先发优势正被后来者逐步削弱,这一局面或与钱程掌舵期间推行的“多字诀”扩张战略紧密相关。履新后的钱程亟需向市场与股东展现改革成效,在此背景下快速推进的多元化布局,在当前发展阶段显现出“贪多求全”的激进特征,战略步伐与企业消化能力之间产生脱节。而科沃斯2024年财报披露的多项核心数据,正是这一战略实施效果的直观注脚。

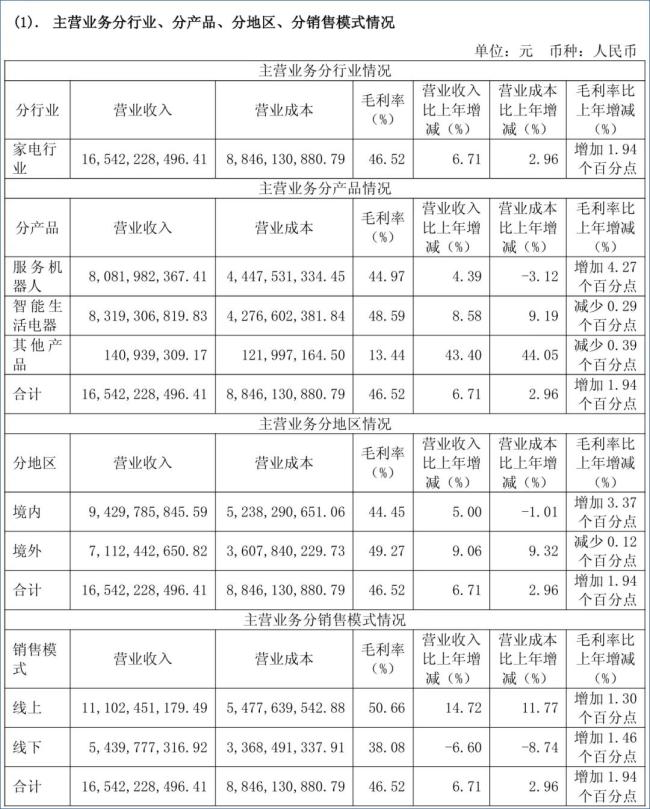

海外增长超国内,添可品牌后来居上

在诸多战略布局中,多市场战略堪称钱程执掌科沃斯后的一大核心举措,也成为驱动企业增长的新引擎。2024年科沃斯境外收入71.12亿元,同比增长9.06%,增速几乎是境内收入的一倍,毛利率也更高。科沃斯在报告中指出,欧洲市场表现强势,为公司贡献了主要的海外营收增长,其中擦窗机器人海外收入和销量同比分别增长214.8%和133.9%,割草机器人海外收入和销量同比分别增长186.7%和271.7%。另外,公司也在积极极开拓亚太、俄罗斯、中东等新市场,减少美国市场关税带来的影响。

在多元化的渠道覆盖中,科沃斯呈现出明显的线上主导特征。与之形成鲜明对比的是,线下渠道尽管承载着高昂的运营成本,却始终难以实现规模突破,销售规模持续萎缩,营收较去年同期下滑6.60%。

面对这一困局,科沃斯并未放缓线下市场开拓的脚步,明确提出将通过精细化运营策略,持续深耕线下渠道,力求在2025年实现线下业务在国内市场营收占比的显著提升。

当国内扫地机器人市场逐渐步入饱和阶段,出海探索、业务多元化以及多品牌发展,已成为行业企业突破增长瓶颈的共同选择。在多品牌化发展进程中,科沃斯是率先发力的企业之一。

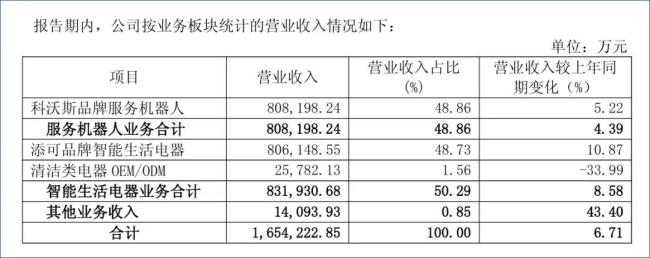

2024年,科沃斯智能生活电器业务首次营收超过服务机器人业务,贡献了50.29%的营业收入占比。添可品牌功不可没,营收规模无限逼近主品牌科沃斯,其增长性更是大幅超出,颇有喧宾夺主之势。

作为科沃斯孵化的全资子品牌,添可自2018年创立便凭借首创的“洗地机”品类迅速打开市场,一跃成为智能生活电器领域的黑马。目前,添可的产品线已覆盖手持洗地机、手持吸尘器、料理机、吹风机、净水器等多个品类,定位家庭生活场景,与科沃斯主打的机器人产品形成差异化布局。然而从消费端视角来看,添可的洗地机、吸尘器等产品,与科沃斯同功能的扫地机器人在功能上存在显著重叠。受制于家庭预算与使用场景的限制,消费者往往只能在二者之间做出选择,这种内部产品的竞争关系,也为集团内部资源调配与市场策略带来新的挑战。

研发费用高企,ToB市场不明朗

钱程主导的“多市场、多品类、多品牌”企业战略,不可避免地推动研发投入持续走高。2024年财报显示,公司研发费用高达8.85亿元,同比增长7.3%,这一数字甚至超过了全年净利润水平,达到后者的109%。诚然,加大研发投入是高新技术企业保持核心竞争力的关键所在,但在持续加码投入的同时,如何提升技术成果转化效率,将研发优势切实转化为市场竞争力,已成为科沃斯亟待解决的重要课题。(详情见:独家:杉川机器人诉科沃斯,起底背后的专利真相)

扫地机器人发展至今,基于激光雷达ToF的定位、避障算法的构成体系已经非常成熟,底层技术逻辑基本趋同,技术护城河不深。即便加入类似DeepSeek等大语言模型,更多是增强其语音理解能力。在此情况下,为了让消费者感知品牌差异性,企业们的研发重点就放在了“独特”上。

以科沃斯在CES 2025上展示的新品X5 Hybrid为例,其卖点是手持、扫地机器人二合一的混合形态,但缺点也非常明显,比如其基站和机身明显比单纯的扫地机器人要大,也不具备其主流产品“活水洗地”的功能。

然而,消费者可能并不需要形态复杂的扫地机器人。据iiMedia Research调研数据显示,2024年中国消费者购买扫地机器人首要关注清洁能力、电池续航和智能程度三大指标,占比依次为46.00%、41.33%、41.00%。一机两用、机械臂等技术目前来说并非消费者刚需。

另外,科沃斯还将一定的研发资源投向商用市场。2022年,科沃斯推出了两款商用扫地机器人,最初仅限租赁,后续上线官网销售。虽然官方没有给出具体的销售数据,但根据调研报告显示,全球商用清洁机器人前五大厂商分别为高仙机器人、Softbank、Tennant、Nilfisk和亿嘉和,占据全球大约69%的份额,科沃斯抢占市场的难度不可谓不大。

有意思的是,钱程并不认同石头科技的产品方向。“我们不希望做(扫地机器人与机械臂的)简单缝合。”钱程在AWE 2025电子展上表示。他还透露,科沃斯会投资打造家庭人形机器人,探索应用场景。

家庭人形机器人是科沃斯的新赛道?

钱程认为,未来家庭人形机器人可以叠衣服、整理物品,一定会向多形态迈进。机器人将有更多关节、更多载重能力,能够对多物体进行协调控制抓取,这些方面值得探索。科沃斯已做了相关产业投资,未来会积极投资和打造人形机器人。不过,他并未透露具体的推出时间。

企查查显示,科沃斯通过全资子公司投资了很多机器人下游企业,涉及零部件、控制系统、导航定位等多个细分领域。其中,比较具有代表性的包括智驾芯片公司地平线,科沃斯持有约0.09%的股份;从事超轻量仿人机械臂研发的瑞尔曼,研发机器人零部件及整机解决方案的因时机器人等。

去年4月,科沃斯还与投资人高倩成立苏州隐峰私募基金管理有限公司,主要投资方向为机器人和人工智能。近日科沃斯公告称,计划出资不超过2亿元参与投资设立苏州隐峰揽秀创业投资合伙企业(有限合伙),认缴出资比例为40%。

此前,科沃斯自身并未过深涉足具身智能产业。2018年,科沃斯在世界机器人大会上展示了一台服务机器人Benebot+,面向银行和零售两大场景,提供业务办理、咨询等服务。不过,该机型在后续并未有更新,其形态也并不属于人形机器人范畴,是比较初级的产品。

据《华尔街科技眼》分析,当前人形机器人及具身智能产业仍处于萌芽阶段。受限于硬件技术瓶颈与AI算法成熟度不足,该领域尚需经历漫长的技术迭代与市场验证周期,业内普遍预计商业化落地至少需要五到十年时间。这一判断为正在推进战略转型的科沃斯敲响警钟——在从清洁家电向“服务机器人与高端智能电器”的跨越进程中,企业既有创新突破的亮眼成绩,也面临转型阵痛带来的挑战。在开启下一阶段战略布局前,夯实扫地机器人等核心业务根基,稳步提升经营利润率,通过业绩回暖重建资本市场与股东信任,或许才是科沃斯更为务实的发展路径。(详情见:理工女造服务型机器人,三年亏8亿,欲赴港上市自救)

据科沃斯公告称,公司第三届董事会第二十六次会议已于4月24日召开,会议审议通过了《关于提名公司第四届董事会非独立董事候选人的议案》,其中提名钱东奇、David Cheng Qian(钱程)等五人为公司第四届董事会非独立董事候选人。如果不出意外,钱程仍将担任公司非独立董事、副董事长及首席执行官,继续执掌科沃斯未来三年的经营大权。钱程执掌科沃斯的第8个年头,围绕“多市场、多品类、多品牌” 构建的战略体系,虽展现出宏大的发展蓝图,但这一战略能否切实提升企业盈利能力、推动业绩增长,仍有待市场进一步验证。

(责任编辑:zx0600)